- A+

所属分类:市场行情

“应对气候变化”是ESG理念诸多关键议题之中,相对更具有紧迫性、必要性以及共识性的全球化议题,而碳排放则是其中最具有代表性的量化数据。2024年11月19日,《联合国气候变化框架公约》第二十九次缔约方大会(COP29)期间,“积极防范气候风险 建设低碳韧性城市”边会在中国角成功举行,中国持续探索城市低碳发展和韧性建设的经验模式。企业作为城市经济发展的微观单元,同时也是低碳转型的重要参与者。本文将聚焦中国A股上市公司碳排放信息披露现状,分析2019年至2023年间全市场以及各行业企业的碳排放信息披露率、碳排放量以及碳排放强度,结合上市公司气候相关披露的指引新规,以期形成具有指导建议的洞察与展望。

一、上市公司应对气候变化信息披露指引要求

(一)境外:以ISSB准则为主流指引,进一步强化气候信息披露规范

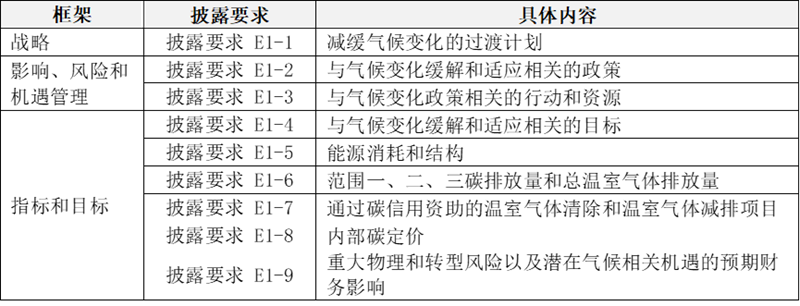

随着国际可持续准则理事会(ISSB)正式发布IFRS S1与S2指引文件,有关可持续信息披露的相关要求趋于统一化,其中气候相关信息披露指南内容的实操性与规范性得到进一步强化。2023年7月,欧盟委员会正式通过首批欧洲可持续报告准则(ESRS)[1],包括2项通用准则和10项ESG主题准则,其中《ESRS第E1号——气候变化》则详细列示了与气候变化相关一般披露的基本要求(表1),尤其是披露要求E1-6包含范围一、二、三的碳排放量统计需求。2024年4月,香港交易所发布《香港交易所环境、社会及管治框架下气候信息披露的实施指引》,旨在进一步提升上市公司在气候相关信息披露方面的透明度和质量。该文件聚焦气候相关信息披露,立足于遵循ISSB准则的基本要求,从战略、管治、风险管理、指标与目标四个方面细化如何开展企业气候风险与机遇的识别、评估以及量化分析,同时以具体示例为代表提升实际参考意义。

表1. 《ESRS第E1号——气候变化》披露要求与具体内容

资料来源:中央财经大学绿色金融国际研究院根据公开资料整理

(二)境内:陆续出台顶层设计文件,赋能上市企业气候信息披露工作

2024年4月,上交所、深交所和北交所正式发布了上市公司可持续发展报告指引。指引对气候议题设置了详细的披露要求,包括披露气候适应性、转型计划、温室气体排放总量、减排措施、碳排放相关机遇等信息,这也与国际主流的气候披露框架保持相当程度的一致性。2024年5月,财政部发布《企业可持续披露准则——基本准则(征求意见稿)》,明确了披露边界、原则以及要求,聚焦可持续相关风险和机遇,其中披露要素强调对于风险与机遇信息的量化分析,并对采用的方法和关键假设、使用的输入值和参数、影响的性质、可能性和规模等内容明确提出信息披露要求。财政部的总体目标是,到2027年,我国企业可持续披露基本准则、气候相关披露准则将相继出台;到2030年,国家统一的可持续披露准则体系基本建成。综合而言,监管机构的指引与准则要求交互并构成了可持续信息披露的顶层设计,为上市公司开展气候相关信息披露提供有力支撑以及操作指南。

二、中国A股上市公司碳排放数据分析(2019年至2023年)

为深入分析中国A股上市公司碳排放数据披露情况,本研究采用ESG专业数据库“青绿数据[2]”汇总并整理的企业实际碳排放信息[3],时间范围为2019年至2023年,上市企业总样本量共计3,215家[4]。此外,介于上市公司既有披露水平与重点内容,本研究数据分析目前主要集中于碳排放范围一(直接能源排放)与范围二(间接能源排放)。随着欧盟碳关税的正式实行,出海企业贯穿全价值链的碳排放数据治理,以及由此延伸的可持续供应链管理同样也是越来越重要的热点议题。

(一)上市公司碳排放信息披露情况分析

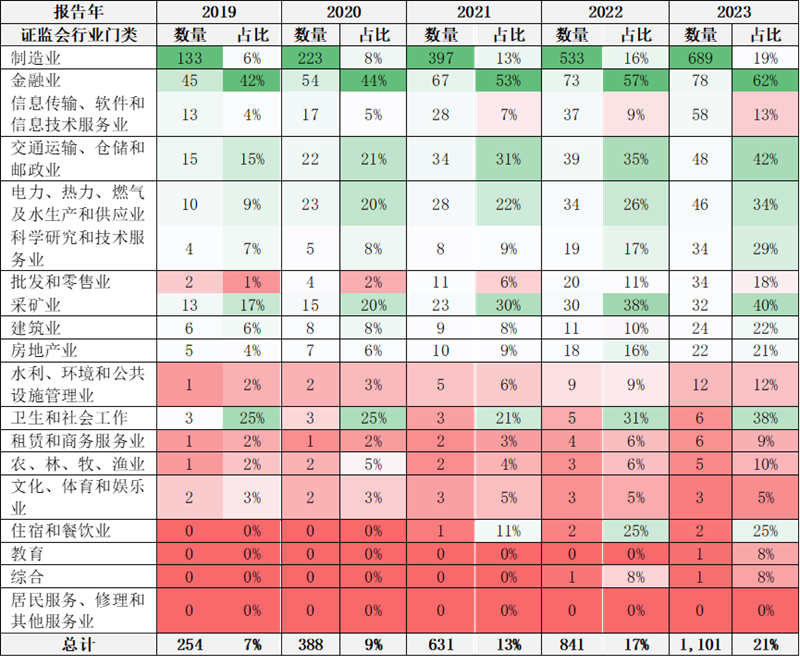

受低碳转型发展政策与市场因素影响,上市公司碳排放信息披露透明度逐年增加。如下表所示,通过分析全A股已披露碳排放信息的上市公司数量可知,自2019年至2023年,关注并主动披露范围一与范围二碳排放数据的企业数量逐年攀升,由254家增长至1,101家,增幅超过333.46%。其中,2022年的企业披露水平提升相对更为显著,即数量上同比增加243家(增长率为62.63%)。碳排放披露水平的提高主要来源于两方面原因,一是随着“双碳”目标的稳步推进,各地相应出台了应对气候变化的政策与指引要求,进一步提升了上市公司对于气候风险的关注程度。另一方面,碳排放数据作为“应对气候变化”议题的关键定量指标,同样也是环境、社会和公司治理(ESG)方法学体系的重要组成部分,因此气候相关信息披露是上市公司开展ESG实践的必要环节。

表 2 中国A股上市公司披露碳排放信息企业数量与分行业披露率[5]统计表(2019至2023)

资料来源:中央财经大学绿色金融国际研究院,青绿数据[6]

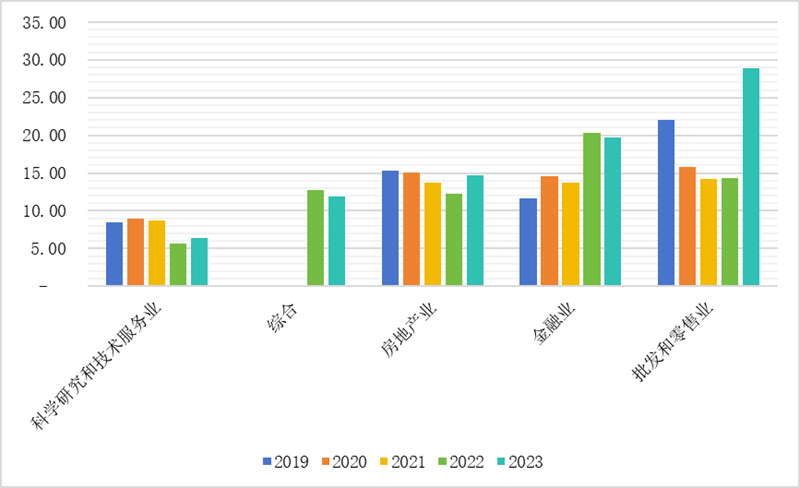

不同行业间上市公司气候风险意识水平不一,金融业企业更倾向于开展碳排放信息披露工作,并且多年间趋势明显。为进一步分析各行业上市公司碳信息披露水平的差异,本研究参照证监会行业门类细分规则,对应统计单年度内上市公司碳排放(范围一与范围二)信息披露占比,继而拆解该已披露比例数据的行业构成。图1以条形图形式展现了2019年至2023年间,各统计区间的上市公司碳排放信息披露基本情况,即对应表1中末行披露率总计数据。与此同时,条形图中不同色块的长度则相对清晰地展示了年度内各行业上市公司披露率的相对水平,能够实现不同年度行业披露率可比,即色块长度越长,则被划分为对应证监会行业门类的上市企业具有相对更高的碳排放信息透明度。如图所示,金融业(3.08%[7])、卫生和社会工作采矿业(1.87%)、交通运输、仓储和邮政业(2.11%)以及电力、热力、燃气及水生产和供应业(1.71%)连续多年处于全市场领先位置,说明相关企业倾向于开展碳排放数据管理,气候相关信息披露意识更为健全。值得注意的是,从气候风险敞口的视角来看,批发和零售业(0.87%)、水利、环境和公共设施管理业(0.59%)以及农、林、牧、渔业企业(0.51%)需要衡量并有效管理自身潜在物理与转型风险,而现有极低的行业内碳排放信息披露率则远低于风险识别与应对的基本要求,也从侧面印证了大部分存在中重度气候风险暴露的企业亟需切实开展有效应对气候变化的必要工作,尤其是相对初期的信息披露与数据治理举措。

图 1 中国A股上市公司单年度行业内碳排放信息披露占比[8]情况(2019至2023)

资料来源:中央财经大学绿色金融国际研究院,青绿数据

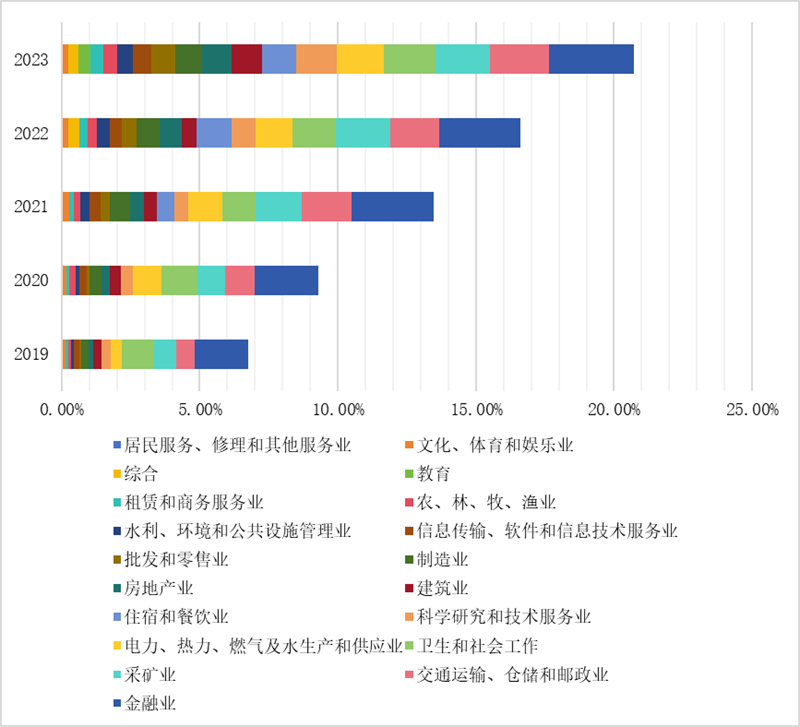

(二)上市公司(分行业)碳排放量统计分析

本研究参照证监会行业门类,统计并分析2019年至2023年间上市企业分行业碳排放均值(范围一、二)(万吨CO2e)数据,并分别形成如图2与图3所示的行业碳排放表现历年趋势图,分别代表碳排放总量较高行业企业与相对处于低风险行业的两个代表性群体。此外,以下行业存在相关信息披露水平较低与所披露碳排放均值过小的综合原因,本研究中不单独进行分析:教育、文化、体育和娱乐业、住宿和餐饮业、卫生和社会工作。

重点控排行业的历年碳排放均值降幅显著,电力、热力、燃气及水生产和供应业、采矿业与制造业受制于行业特征仍处于全市场高位。如图所示,2019年,电力、热力、燃气及水生产和供应业碳排放均值(范围一、二)高达7,246.83万吨CO2e,为采矿业(4,104.63万吨)的1.77倍,制造业(529.42万吨)的13.69倍。其余碳排放量处于全市场较高水平的行业均值基本处于550万吨CO2e附近。2019年至2023年间,各行业碳排放量(范围一、二)持续下降,与显著提升的碳排放信息披露水平形成鲜明对比。其中,信息传输、软件和信息技术服务业、交通运输、仓储和邮政业、电力、热力、燃气及水生产和供应业、建筑业、采矿业降幅均超过100%,分别为196.73%、184.87%、181.54%、145.27%与100.47%。碳排放总量与行业属性具有强相关性,如从事传统能源生产、产品制造、有色金属与黑色金属开采等主营业务的企业在落实碳减排过程中具有不同程度的阻碍。结合行业特性与既有数据分析可知,已披露碳排放数据的上市公司已然在实现低碳转型目标中取得一定程度的进展。

图 2 中国A股上市公司部分行业碳排放均值(范围一、二)( 万吨CO2e)

资料来源:中央财经大学绿色金融国际研究院,青绿数据

碳排放水平中等企业未呈现出明显减排趋势,上市企业仍需提升减排降碳主动性与力度。如图3所示,批发和零售业、金融业、房地产业、综合、科学研究和技术服务业的碳排放均值在量级上未超过30万吨CO2e,处于相对中等偏低水平,但并未呈现出符合预期的降低特征。以批发和零售业以及金融业为例,上市企业碳排放量(范围一、二)均值基本保持在12万吨CO2e与25万吨CO2e之间,即便2019年起有所降低,却未保持连续降低,甚至批发与零售业的平均碳排放量在2023年有所回升。尤其是金融行业,历年的碳排放量均值逐年增加,于2023年达到19.74万吨CO2e,同比2019年增幅68.56%。其中一个可能原因是随着金融机构碳排放信息披露水平的迅猛提升,部分相对高于行业碳排放水平的新加入机构所披露数据拉高整体均值,但同样表明行业内部提升气候风险管理的重要性。

图 3 中国A股上市公司部分行业碳排放均值(范围一、二)( 万吨CO2e) 均值

资料来源:中央财经大学绿色金融国际研究院,青绿数据

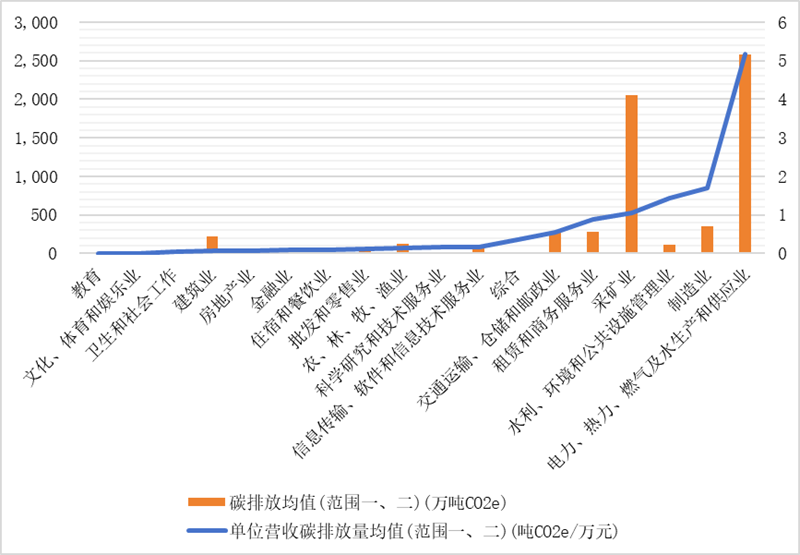

(三)上市公司(分行业)碳排放强度统计分析

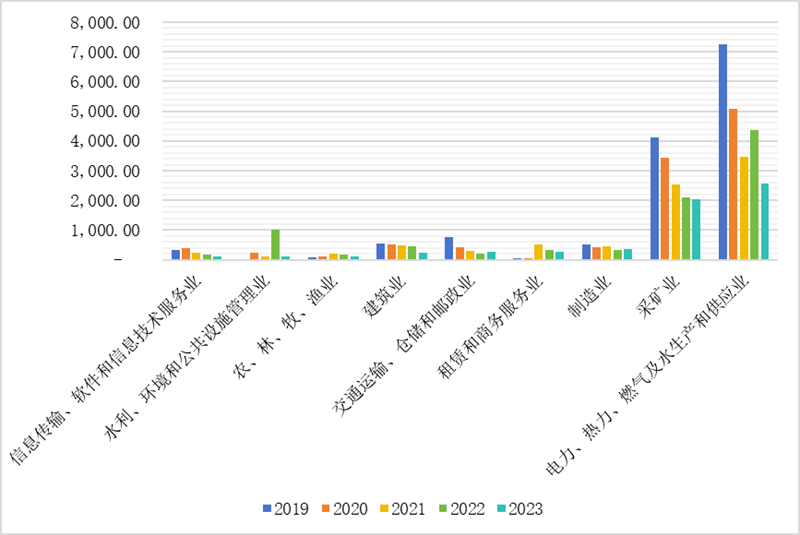

碳强度视角下,重点碳排放管控行业企业仍有提升空间。本研究采用单位营收碳排放量均值(范围一、二)(吨CO2e/万元)代表碳排放强度,从企业碳能效水平的维度上,碳强度越高的企业,每单位产值所涉及的碳排放量更高,则企业能源使用效率相对更低。如下图所示,2023年度,电力、热力、燃气及水生产和供应业碳排放强度为5.18吨CO2e/万元,断崖式高于其他各个行业均值水平。紧随其后,制造业(1.71吨CO2e/万元)、水利、环境和公共设施管理业(1.44吨CO2e/万元)、采矿业(1.05吨CO2e/万元)以及租赁和商务服务业(0.88吨CO2e/万元)分别处于同年度碳强度数值较高的前几大行业,值得重点关注。其中,尽管采矿业的碳排放均值远高于大多数行业,但碳强度水平并未过分处于劣势,与多年来低碳转型的进度不无关联。

图 4 2023年A股上市公司各行业碳排放均值与单位营收碳排放量对比图

资料来源:中央财经大学绿色金融国际研究院,青绿数据

三、A股上市公司碳排放情况核心洞察与展望

托生于TCFD气候相关信息披露框架下的规范指引要求逐步趋严,但距离国内上市公司直接运用仍有一定的发展空间,尤其是强制要求采用ISSB准则的过渡期企业在标准适应性与实际操作方面亟需专业赋能。一方面,国内外收束的气候相关披露报告编制规范明确了具体边界与披露范围。以《香港交易所环境、社会及管治框架下气候信息披露的实施指引》为例,该文件从管治、策略、风险管理、指标与目标四个方面细化气候相关风险与机遇的识别与评估,并且在定量的角度确定了所适用的气候情景参数、潜在财务风险量化逻辑、温室气体排放计算方法等内容,具有极为清晰的落地指导作用。另一方面,国内可持续信息披露起步较晚,上市公司前期基础积累相对薄弱,气候风险管理能力建设难以直接与港股、欧洲上市公司相比肩。现阶段的制度文件虽然已有较大突破,但监管口径尚未出台统一、明确的全行业碳排放数据计算方法学文件,并且市场化、普适化、数字化的碳排放测算工具仍有所缺失。上市公司可采用的手段有限,无论是开展需要一定经济成本的第三方碳核查,还是依托品类繁复的机构、平台完成碳测算,都各有利弊。现阶段,对于上市公司而言的当务之急仍是加强内部气候风险管理,深化、细化对于前沿气候相关信息披露的理解与认知,并且着力储备相关专业人才,从而为内部数据治理夯实基础。

“碳达峰目标”达成时间迫近,各行业企业减排降碳进度不一,尤其是处于低位的A股上市公司碳排放信息透明度与国内外气候相关风险管理热潮形成鲜明对比。数据统计显示,纵使全A股上市公司碳排放信息披露率连年攀升,但时至2023年也仅为21%,甚至不足同期A股上市企业独立ESG与社会责任报告披露率[9](33.93%)的三分之二。与此同时,各行业的披露情况差异显著,以金融业、采矿业为代表的上市公司倾向于进行碳核算,而相对高碳排放的电力、热力、燃气及水生产和供应业则不足预期,尤其是制造业企业虽然在绝对数量上占据优势,但是占比水平较低。其中,金融业则是先行先试、取得显著成效的典型示范。受益于自2016年开始逐步完善的绿色金融顶层设计框架,以及随后陆续出台的政策支持文件(如《银行业保险业绿色金融指引》、《环境信息披露指引》),以银行为代表的金融机构在碳排放数据管理的因子规范、计算逻辑以及披露框架上具有明确参照,整体实施难度大幅降低。即便八大控排行业企业在温室气体排放的监管以及具体核算上相对更为清晰,但是控排行业类型占全行业类型有限,大部分企业仍以自主驱动开展相关工作为主。

不同行业企业在针对性开展“应对气候变化”战略举措时具有优先级次序差异,并且相较于碳排放量绝对数值的降低,企业着力减少碳排放强度是有效践行低碳转型工作更为直观的成果表现。碳排放数据与其中所蕴含的信息仅仅是上市公司阶段性生产运营的区间结果,既是企业内部开展气候风险摸排的必要工作,同时也是监测并修正碳中和战略目标、优化碳中和技术路线图的关键步骤。企业借助碳排放数据量化分析逐年综合能耗水平以及碳减排效益,比对自身转型路径与方法学的有效性是碳排放数据使用的关键。如前文所述,金融机构及重点碳排放管控行业企业受监管端与市场端的双重影响,在碳排放信息披露与气候风险和机遇管理两方面相对更为领先。相对而言,潜在面临气候相关物理和转型风险暴露程度较弱行业的反应速度则相对更慢。以科学研究和技术服务业为例,碳排放信息披露率维持在相对中等水平(29%[10]),五年间碳排放均值(范围一、二)维持在5.6万吨CO2e至9万吨CO2e之间,未呈现出清晰的降低趋势。气候风险具有显著的中长期、不可逆、无差别、高影响特征,尤其受经济运行机制影响,所形成的财务风险将关联并传导至各行业。即便气候风险敞口与行业属性高度相关,但低敞口仍存在面临高风险的潜在可能,预先开展应对工作同样具有紧迫性。

原标题:IIGFCOP29观点 | 杨晨辉、施懿宸:中国A股上市公司碳排放信息披露现状分析与展望